Lohnt sich die betriebliche Altersversorgung?

Was man sparen nennt, heißt nur, einen Handel für die Zukunft abschließen.

George Bernard Shaw (1856-1950), ir. Schriftsteller

Ich werde immer wieder von meinen Kunden gefragt, was ist der „Königsweg“ bei der Altersvorsorge ist. Ehrlich gesagt, gibt es den nicht. Wie heißt es so schön? Viele Wege führen nach Rom. 😉

Meiner Meinung nach sollten Sie dabei eine gewisse Risikostreuung beachten. Idealerweise bestehend aus Wohneigentum, Rentenversicherung und Investments.

Und hier sind wir auch schon beim Thema Rentenversicherung.

Leider scheuen sich immer noch viele Menschen vor dem Abschluss einer betrieblichen Altersversorgung (bAV). Warum ist das so?

In den Medien werden Sie meistens mit negativen Aspekten konfrontiert.

Nachteile der betrieblichen Altersversorgung

Die Nachteile, die immer an den Pranger gestellt werden, sind die Besteuerung und Sozialabgaben bei Auszahlung der Leistung.

Gesetzlich Krankenversicherte müssen auf die spätere Betriebsrente oder Einmalauszahlung durchschnittlich 15,6 Prozent an Krankenkassenbeiträgen zahlen.

Durch den seit 2020 eingeführten Freibetrag sind Betriebsrenten bis 160 Euro frei von Abgaben. Wer mehr bekommt, muss nur auf den Differenzbetrag Krankenkassenbeiträge zahlen.

Oftmals entscheiden sich die Kunden gegen die laufende Rente und wählen stattdessen den Einmalbetrag. Dieser ist gleichermaßen ein beitragspflichtiger Versorgungsbezug, bei dem der Freibetrag zur Anwendung kommt.

Die Rente sowie die Einmalauszahlung müssen Sie mit Ihrem persönlichen Einkommensteuersatz versteuern.

Ein Haken gibt es bei dem Freibetrag…

Freiwillige Mitglieder der gesetzlichen Krankenversicherung müssen wie bisher die Versorgungsbezüge in voller Höhe verbeitragen. Sie bleiben von der Einführung des Freibetrags ausgenommen.

Des Weiteren gilt der neue Freibetrag nur hinsichtlich der zu zahlenden Krankenversicherungsbeiträge. Die Beiträge zur Pflegeversicherung sind weiterhin von dem Gesamtbetrag des Versorgungsbezugs zu entrichten.

Eine Beispielrechnung

Sie beziehen als gesetzlich krankenversicherter Rentner (pflichtversichert), mit zwei Kindern, eine monatliche Betriebsrente in Höhe von 300 Euro. Ihre Krankenkasse erhebt einen Zusatzbeitrag in Höhe von 1 Prozent.

Sie zahlen auf 135,75 € (= 300 Euro – 164,25 Euro) Krankenversicherungsbeiträge.

Daraus ergibt sich ein monatlicher Krankenversicherungsbeitrag in Höhe von 21,18 Euro (= 135,75 Euro x [15,6 Prozent]). Hinzu kommt noch der Pflegeversicherungsbeitrag in Höhe von 9,15 Euro. So dass sich ein monatlicher Gesamtbetrag in Höhe von 30,33 Euro ergibt.

Demnach beträgt die Rente vor Steuern 269,67 Euro.

Besonderheit Einmalauszahlung

Auch hier fallen Beiträge zur Kranken- und Pflegeversicherung an.

Für die Ermittlung der Beiträge wird die gesamte Einmalzahlung durch 120 geteilt, um so auf eine monatliche „fiktive“ Rente zu kommen. Von der Rente wird dann natürlich der geltende Freibetrag abgezogen. Auf diese monatliche Summe müssen Sie dann 10 Jahre lang Beiträge zahlen.

Und wo bleibt jetzt der Vorteil der betrieblichen Altersversorgung?

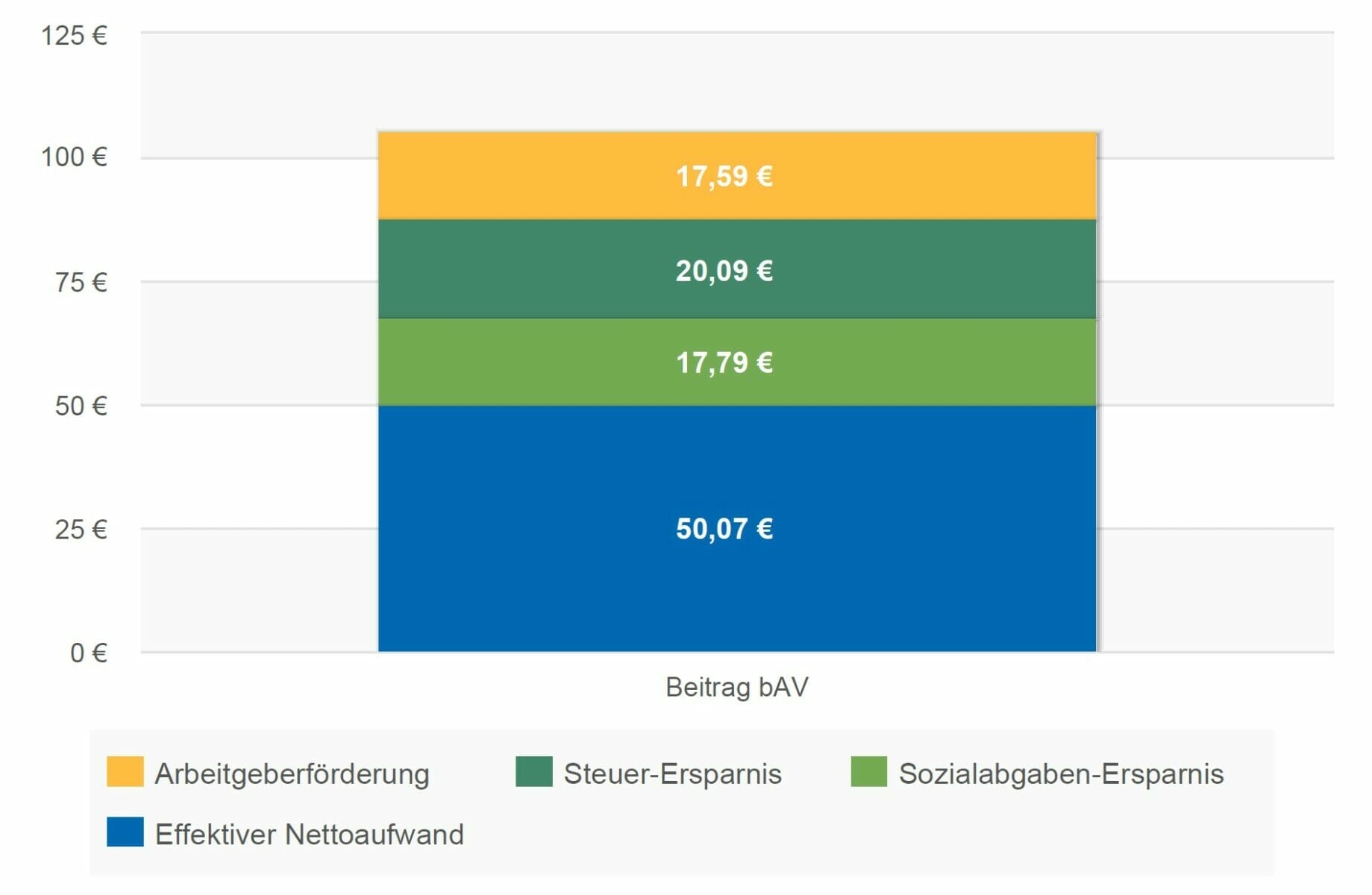

Ganz einfach, Sie können Ihre monatliche Sparleistung verdoppeln. Dadurch, dass Sie über die Entgeltumwandlung Steuern und Sozialversicherungsbeiträge sparen, ist Ihr Nettoaufwand geringer. Hier ist ein kleines Beispiel zur Verdeutlichung.

Bei einem monatlichen Bruttogehalt von 2.500 € bei Steuer-Klasse I, keine Kirchensteuer und kinderlos, kann aus 50 Euro Netto eine Sparleistung von 105 Euro erreicht werden. Ein Arbeitgeberzuschuss in Höhe von 20 % wurde berücksichtigt.

Daraus ergibt sich bei einem 41-Jährigen eine garantierte Kapitalleistung in Höhe von 26.340 Euro und das bei einem Nettoaufwand von 15.600 Euro.

Meiner Meinung nach ist der Vorteil hier doch klar ersichtlich. Bei einer durchschnittlichen Wertentwicklung von 5 % beträgt die Kapitalleistung 59.798 Euro und die monatliche Rente 157,45 Euro.

Wer jetzt gut aufgepasst hat, stellt fest, dass in diesem Beispiel der Freibetrag zum Tragen kommt und keine Abgaben bei Wahl der Rente fällig werden.

Fazit

Für mich gehört die betriebliche Altersversorgung zu den besten Formen, um seine Altersrentenansprüche aufzustocken. Gerade für diejenigen unter uns, die vielleicht nur ein geringes Budget zur Verfügung haben, kann hierdurch eine höhere Sparleistung erreicht werden. Hinzu kommt, dass die Arbeitgeber mittlerweile gesetzlich verpflichtet sind einen Zuschuss in Höhe von 15 % zu gewähren.

Zum Abschluss möchte ich noch einmal klarstellen, dass bei der Altersvorsorge die lebenslange monatliche Rentenleistung im Vordergrund steht und nicht die Kapitalauszahlung.

Liquiditätsvorsorge sollte auf anderem Wege betrieben werden.

Bis bald,

Ihr Florian Filipovic´

Autor

Florian Filipovic´